O prolongamento do ambiente de taxas de juro muito baixas pode criar “condições propícias” à intensificação de riscos para a banca nacional. No Relatório de Estabilidade Financeira, o Banco de Portugal (BdP) deixa o alerta, avisando que este cenário poderá "promover a deterioração dos critérios de concessão de crédito e o aumento do endividamento para níveis não sustentáveis".

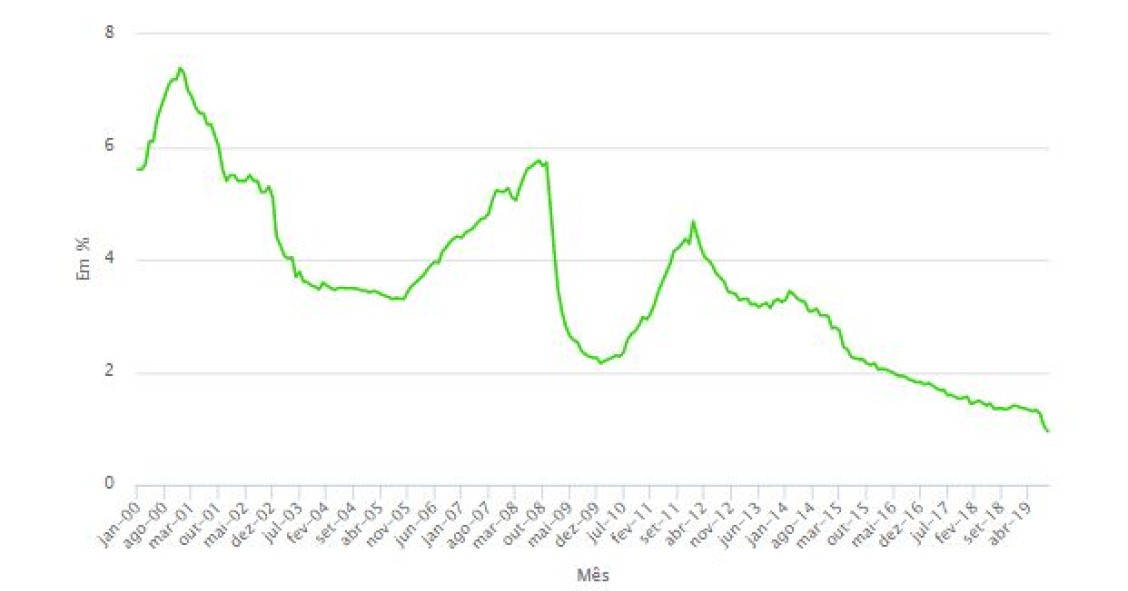

O contexto de taxas de juro muito baixas tem-se refletido nos custos de financiamento a nível global, “sendo particularmente favorável para os agentes económicos com níveis elevados de endividamento”, lê-se no relatório. A redução das taxas de juro permite, por um lado, aliviar o serviço da dívida e, por outro lado, melhorar a capacidade de estes agentes se financiarem a custos mais baixos e/ou em maturidades mais longas, reduzindo também, no curto a médio-prazo, o risco de refinanciamento, explica o regulador.

Ainda assim, este cenário “potencia riscos para a estabilidade financeira, de abrangência nacional e internacional”. Os principais riscos, indica, “resultam, de uma forma geral, dos incentivos para a tomada de risco excessivo (search-for-yield), com reflexos também ao nível da deterioração dos critérios de concessão de crédito e do potencial aumento do endividamento para níveis não sustentáveis”.

Neste contexto, a “acumulação de vulnerabilidades” torna os agentes económicos “mais sensíveis” a um eventual abrandamento mais acentuado da atividade económica, “com impacto na sua capacidade de serviço de dívida”.

O setor bancário português, salienta o regulador, “está materialmente exposto a algumas classes de ativos cujo valor é suscetível de ser afetado na eventualidade de uma reavaliação abrupta e significativa dos prémios de risco nos mercados financeiros internacionais, com potencial de afetar negativamente a rendibilidade e o capital do setor”. Esses ativos compreendem “ativos imobiliários, exposições com garantia imobiliária e títulos de dívida pública”, conclui.

Para poder comentar deves entrar na tua conta