Centeno defende corte gradual nas taxas de juro ainda antes do verão

Mário Centeno voltou a defender um corte nas taxas de juro antes do verão, apesar da presidente do BCE, Christine Lagarde, já ter dito que a redução só deverá acontecer por essa altura.

Fixar a prestação da casa: mais de 5 mil famílias já aderiram

Os pedidos de adesão à fixação da prestação da casa durante dois anos têm estado a aumentar, para fazer face aos elevados juros que ainda se fazem sentir. E muitos têm sido aprovados. Só os bancos Santander, Millenium bcp e Crédito Agrícola já fixaram as prestações da casa a mais de cinco mil famílias. Também a adesão à bonificação dos juros tem estado em alta, com os mesmos bancos a aprovaram quase 25 mil pedidos.

Alívio na Euribor e prestação da casa? Só depois do corte de juros

Nos últimos meses, as taxas Euribor e as prestações da casa têm vindo a dar os primeiros sinais de descida, em reação à manutenção dos juros diretores desde outubro por parte do Banco Central Europeu (BCE) - que, pela terceira vez, decidiu deixar a taxa de refinanciamento nos 4,5% na reunião de polí

Banco central da Noruega mantém principal taxa de juro em 4,5%

O banco central da Noruega manteve inalterada a principal taxa de juro em 4,5% e reiterou a necessidade de manter uma política monetária restritiva e duradoura para controlar a inflação.

Lagarde considera “prematuro” antecipar corte dos juros antes do verão

A presidente do Banco Central Europeu (BCE) já veio a público afirmar que poderá haver reduções das três taxas de juro diretoras no verão de 2024.

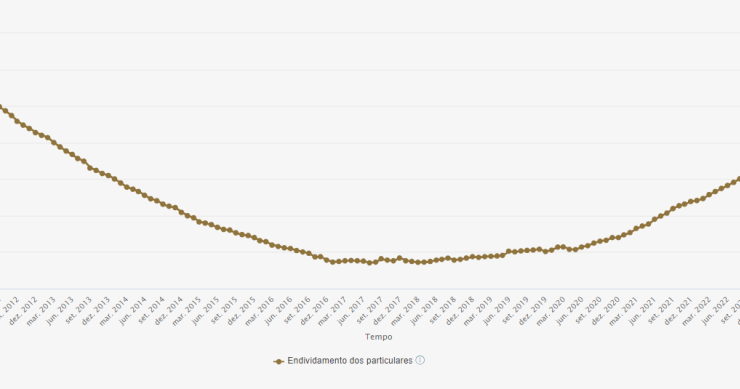

Portugueses mais endividados e expostos a altos juros

Em alturas de crise, o endividamento das famílias tende a subir para colmatar as necessidades financeiras dos agregados, apesar das elevadas taxas de juro. E, hoje, verifica-se que as famílias que vivem em Portugal continuam a contrair mais crédito, tendo o valor do endividamento dos particulares subido ligeiramente para 149.980 milhões de euros em novembro, estando, por isso, mais expostas aos elevados juros, revela o Banco de Portugal (BdP) esta terça-feira. Mas o que os dados também mostram é que o nível de dívida contraída pelas famílias tem vindo a estabilizar desde o início de 2023.

Portugueses compram casas mais baratas e pedem mais dinheiro à banca

As famílias residentes em Portugal continuaram a comprar casas mais baratas e a contratar crédito habitação de menor valor no final de 2023, de forma a adaptar-se ao atual contexto marcado pelos elevados preços da habitação, juros e custo de vida.

Lagarde admite cortes nas taxas de juro no verão

A presidente do Banco Central Europeu (BCE), Christine Lagarde, admitiu que poderá haver reduções nas taxas de juro diretoras no verão, mas assinalou que eventuais decisões dependem da evolução de alguns indicadores.

"Quando chegar a hora, vamos discutir cortes de juros", diz Centeno

Tudo aponta para que as taxas de juro do Banco Central Europeu (BCE) comecem a descer este ano, ainda que paire uma nuvem de incerteza sobre o ‘timmig’ certo para dar esse passo. Mário Centeno, governador do Banco de Portugal (BdP), veio dizer que o BCE tem de estar preparado para discutir cortes nas taxas.

Novos créditos habitação: juros estabilizam nos 4,2% desde junho

A procura de crédito habitação em Portugal tem vindo a adaptar-se à subida a pique dos juros. Se antes a taxa variável (e indexada à Euribor) era a mais contratada, agora as famílias estão a optar mais pela taxa mista, representado já 66% dos novos empréstimos para a compra de habitação própria e permanente. E estas escolhas acabam por influenciar a taxa de juro média dos novos contratos de crédito habitação, que se tem mantido estável nos 4,2% desde junho. Esta estabilidade (e não só) está a refletir-se no montante de novos créditos habitação, que registou um novo recorde de 2 mil milhões de euros em novembro.

Crédito habitação: montante total sobe (um pouco) pela 1.ª vez em 2023

O valor total de crédito habitação em Portugal esteve a descer durante 10 meses consecutivos, tendo registado em outubro o menor valor desde maio de 2022. Esta tendência foi sustentada pelo aumento de amortizações antecipadas ao longo do ano estimuladas por vários apoios, bem como pela redução da procura por empréstimos habitação. Mas em novembro de 2023 o Banco de Portugal (BdP) revelou que o montante total de créditos habitação aumentou ligeiramente face ao mês anterior para 99,1 milhões de euros, muito embora se encontre abaixo do valor total apurado um ano antes.

2024 começa com Euribor a descer e prestações da casa mais baratas

A reta final de 2023 trouxe um ligeiro alívio nas prestações da casa por via da descida da Euribor. E esta tendência está a seguir caminho no arranque de 2024: as taxas Euribor desceram para todos os prazos em dezembro face ao mês anterior, reduzindo as prestações da casa. Este é uma boa notícia para as famílias que querem comprar casa e avançar com um novo crédito habitação a taxa variável em janeiro de 2024, pois vão pagar menos de prestação do que quem contratou no mês anterior, tal como revelam as simulações do idealista/créditohabitação. Quem está a pagar um empréstimo habitação a taxa variável também verá a prestação da casa a ser reduzida se for revista no arranque de 2024.

Euribor e prestação da casa escalam em 2023 - e reta final traz alívio

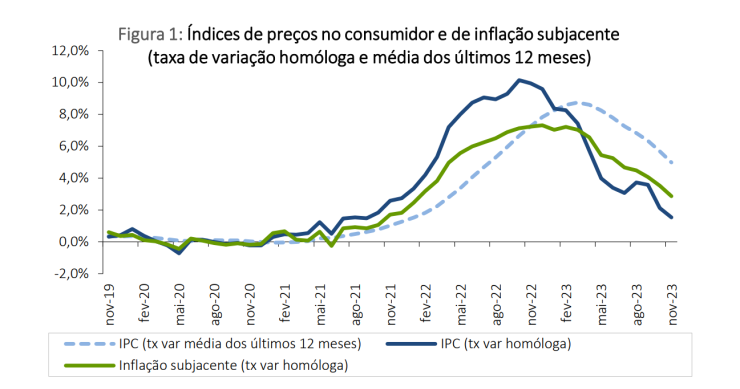

O ano de 2023 trouxe tudo o que as famílias mais temiam: um maior aumento dos juros diretores por parte do Banco Central Europeu (BCE) para travar a alta inflação na Zona Euro. Logo, estas decisões voltaram a refletir-se no aumento das taxas Euribor e no agravamento das prestações da casa. E, por conseguinte, este contexto acabou por arrefecer e moldar a procura por novos créditos habitação em Portugal e ainda por estimular a adesão a apoios públicos. Mas a reta final de 2023 trouxe um novo alento aos portugueses e europeus: a inflação na Zona Euro caiu para níveis bem perto dos 2% (a meta do regulador) e os juros do BCE continuam fixos desde setembro, o que tem resultado em ligeiras descidas nas taxas Euribor e nas prestações da casa.

Banco Central da China mantém taxa de juros de referência em 3,45%

O Banco do Povo da China (banco central) anunciou esta quarta-feira, dia 20 de dezembro, que vai manter a taxa de juro de referência em 3,45%, pelo quinto mês consecutivo, indo ao encontro das expectativas dos analistas, que não esperavam alterações.

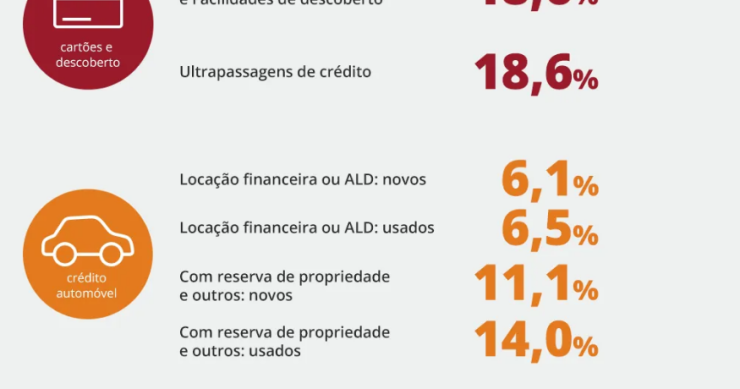

Taxas de juro máximas aplicáveis aos créditos aos consumidores serão de…

Quais serão, no primeiro trimestre de 2024, as taxas de juro máximas aplicáveis aos diferentes tipos de contratos de crédito aos consumidores em Portugal? No caso do crédito pessoal, por exemplo, os financiamentos bancários relacionados com educação, saúde, energias renováveis e locação financeira e equipamentos terão como taxa máxima 7,7%. No caso de se tratar de outros créditos pessoais, o valor sobe para 15,2%. Em causa estão dados divulgados recentemente pelo Banco de Portugal (BdP) – as taxas máximas para os vários tipos de crédito são determinadas e divulgadas trimestralmente.

Preços das casas na Suécia descem 11% pelos altos juros e recessão

Quem resolve comprar casa tem sentido o impacto do aumento das taxas de juro um pouco por todo o mundo, à medida que os bancos centrais tentam controlar a inflação. Este é o caso da Suécia, que não só está a enfrentar os elevados custos de financiamento, mas também uma recessão económica. Em resultado, os preços das casas na Suécia caíram 11% em relação ao ano anterior nos 12 meses até setembro. Esta foi mesmo a queda mais acentuada em 56 mercados globais monitorizados pela Knight Frank.

Inflação desce em Portugal para 1,5% e já está abaixo da meta do BCE

A taxa de inflação homóloga continua a descer em Portugal, tendo diminuído de 2,1% em outubro para 1,5% em novembro, mais que o estimado inicialmente pelo Instituto Nacional de Estatística (INE) – as previsões apontavam para 1,6%. Trata-se de um valor muito inferior ao verificado há um ano – em novembro de 2022 a taxa de inflação homóloga situou-se em 9,9% –, sendo também uma boa notícia para as famílias portuguesas, que viram o poder de compra cair a pique nos últimos dois anos. E mais: a inflação em Portugal está já abaixo dos 2%, a meta definida pelo Banco Central Europeu (BCE) para assegurar a estabilização dos preços.

BCE decide voltar a manter juros inalterados no patamar dos 4%

As expectativas dos analistas cumpriram-se: o Banco Central Europeu (BCE) decidiu voltar a manter as três taxas de juro diretoras inalteradas na reunião de política monetária realizada esta quinta-feira, dia 14 de dezembro. Esta foi a segunda pausa na subida dos juros desde que o regulador europeu começou a aumentá-los em julho de 2022 para travar a inflação na Zona Euro - a primeira pausa foi decidida na reunião de outubro. Isto quer dizer que as taxas de juro diretoras vão ficar entre 4% e 4,75%, pelo menos, até dia 25 de janeiro de 2024, a data da próxima reunião de política monetária. Já os cortes dos juros para 2024 não estão a ser discutidos no Conselho do BCE.

Fed deixa taxas de juro inalteradas – e prevê cortes em 2024

Tal como antecipavam os mercados, a Reserva Federal norte-americana (Fed) anunciou esta quarta-feira, dia 13 de dezembro, que decidiu manter as taxas de juro no intervalo entre 5,25% e 5,50%. Mas o presidente da Fed, Jerome Powell, avisou que o controlo da inflação ainda não está garantido. De qualquer forma, a Fed dá sinais de que pode descer os juros para 4,6% até ao fim de 2024.

Taxa de juro de referência moçambicana em 24,10% há seis meses

A taxa de juro de referência ('prime rate') para as operações de crédito em Moçambique vai permanecer inalterada em dezembro, pelo sexto mês consecutivo, em 24,10%, anunciou a Associação Moçambicana de Bancos (AMB).

Portugal é o 9º país da Zona Euro com taxas de juro mais baixas

“Portugal continua a destacar-se pela sua resiliência”, sendo, em 2023, o 9º país com as taxas de juro mais baixas entre os países da Zona Euro, revelou o ministério das Finanças numa publicação partilhada no Instagram.

Contexto é de incerteza mas “há oportunidades em setores alternativos”

“Incerteza” e “esperar para ver”. Este é o sentimento partilhado por vários players do setor imobiliário em Portugal, estando o país a lidar com os desafios causados pelo contexto económico-financeiro que se faz sentir, com elevadas taxas de juro para atenuar a alta inflação. Para Pedro Rutkowski, CEO da Worx, o momento é desafiante e o contexto é de incerteza, mas há “oportunidades a surgir”, nomeadamente “em setores alternativos, como os de healthcare e living, que incluem ativos como residências seniores ou residências de estudantes”.

Juros a baixar? Previsões podem ter efeito inverso, diz fonte do BCE

O governador do Banco Nacional da Bélgica e membro do Conselho do Banco Central Europeu (BCE), Pierre Wunsch, alertou que a instituição poderá ter que aumentar novamente as taxas de juro se as apostas do mercado na flexibilização monetária "minarem" a postura política da instituição.

Dívidas à Segurança Social: o que fazer?

Abrir a caixa do correio e dar de caras com uma notificação de uma dívida à Segurança Social é uma experiência que ninguém gostará de vivenciar. Mas, caso aconteça, há que perceber como proceder, ou seja, como e quando fazer o pagamento da respetiva dívida de forma a não ter contas a ajustar. No artigo desta semana da Deco Alerta explicamos tudo sobre este assunto.

Fixar a prestação da casa: bancos já receberam milhares de pedidos

Os bancos já receberam milhares de pedidos para fixação da prestação do crédito habitação, e por um valor inferior ao atual, segundo disseram responsáveis dos principais bancos na conferência 'Banca do Futuro', realizada esta quinta-feira (16 de novembro de 2023).