Evolução “adversa” da guerra sobe custos dos créditos habitação

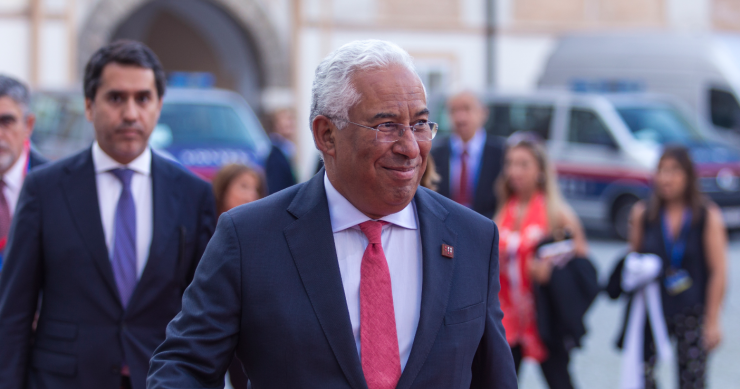

Hoje, a economia mundial vê-se confrontada com vários riscos. E um deles prende-se com o “elevado grau de incerteza” quanto à evolução da guerra na Ucrânia, já que pode influenciar quer o crescimento económico dos países da Zona Euro, quer a inflação. Ao analisar os impactos de uma “evolução mais adversa da guerra”, o Governo de António Costa conclui que os encargos com os créditos habitação acabariam por subir e sentir-se-ia uma maior pressão sobre os preços das matérias-primas, afetando os custos energéticos e o setor da construção.

OCDE admite Euribor em 5% em 2023: quanto sobe a prestação da casa?

A política monetária europeia tem um objetivo concreto: baixar a inflação dos atuais 10,0% para 2%, o nível em que é assegurada a estabilidade dos preços. E, para o alcançar, o Banco Central Europeu (BCE) já subiu as taxas de juro diretoras em 125 pontos base. Tudo indica que irá continuar a fazê-lo, de tal modo que a OCDE acredita que os juros diretores possam subir até aos 4% já em 2023. Esta subida irá impulsionar ainda mais evolução ascendente das taxas Euribor elevando-as ao patamar dos 5%, atingido em 2008. Em resultado, as prestações da casa vão subir centenas de euros. Explicamos tudo com base em simulações.

Novos créditos habitação caem 11% com subida dos juros para 2,01%

As mudanças da política monetária por parte do BCE têm agitado as águas do mercado de crédito habitação. Depois de o regulador europeu ter subido as taxas de juro diretoras, as taxas Euribor voltaram a dar o salto em setembro. E como em Portugal a taxa variável continua a ser a mais procurada, qualquer flutuação da Euribor reflete-se nas taxas de juro dos novos créditos habitação, que em agosto atingiu o valor médio de 2,01%, o mais elevado desde maio de 2016, aponta o Banco de Portugal (BdP). Por outro lado, a subida dos juros poderá estar a influenciar o montante concedido em novos créditos habitação, já que caiu 11% entre julho e agosto.

Euribor em máximos de 10 anos: prestação da casa dá o salto em outubro

Não há boas notícias para os portugueses que querem comprar casa com recurso a financiamento bancário. Em reação à subida das taxas de juro diretoras pelo Banco Central Europeu (BCE) em 125 pontos base, as taxas Euribor estão a subir a toda a velocidade, atingindo máximos de dez anos em setembro. E, ainda assim a maioria dos novos contratos de crédito habitação em Portugal continuam a ser de taxa variável e indexada à Euribor (cerca de 68% em julho). Neste cenário, as prestações da casa vão subir - e muito. Explicamos tudo tendo por base simulações.

Euribor a 12 meses dispara para 2,233% e a 6 meses para 1,596%

Reagindo à subida das taxas de juro diretoras pelo Banco Central Europeu (BCE) em 125 pontos base e à instabilidade dos mercados financeiros, as taxas Euribor médias deram o salto para todos os prazos em setembro. A Euribor a 12 meses chegou aos 2,233% e a Euribor a 6 meses aos 1,596%. E tudo indica que vão continuar a subir nos próximos meses.

Costa recusa razões para alarmismo sobre créditos habitação

O primeiro-ministro, António Costa, recusou que haja neste momento razões para sobressalto relativamente à capacidade da generalidade das famílias portuguesas suportar a atual trajetória de aumento de juros nos créditos habitação, mas assegurou estar atento ao fenómeno. Há, aliás, algumas propostas em cima da mesa.

Apoios ao crédito habitação: já há propostas em cima da mesa

Hoje, as famílias estão a apertar o cinto. Ora porque a inflação está a encolhe o poder de compra ora porque as taxas Euribor estão a subir. É por tudo isto que o Governo já está a avaliar possíveis ajudas às famílias para pagar as prestações da casa. E já há propostas em cima da mesa por parte do BE. Mas tudo indica que estas ajudas serão de carácter transitório, já que estamos perante um cenário de normalização das taxas de juro.

Subida de juros encolhe valor concedido no crédito habitação – porquê?

A vida das famílias que pretendem contratar novos créditos habitação está a complicar-se. Isto porque os agregados têm de cumprir uma série de critérios para conseguir ter financiamento bancário. E, agora, enfrentam a subida dos juros à boleia da Euribor. Mas há um efeito escondido deste cenário: quanto mais subirem os juros, menor é o valor que os bancos estão autorizados a emprestar.

Euribor em 2023: prestação da casa vai subir 23 euros, diz Centeno

A Euribor está a subir desde o início do ano e tudo indica que vai continuar a crescer. Mas quanto vão subir as prestações da casa no próximo ano? Segundo as contas do Banco de Portugal, a prestação média em julho de 2022 situava-se nos 250 euros. E tendo em conta a previsão da Euribor para julho de 2023, a prestação da casa deverá subir 23 euros.

Empréstimos habitação desaceleram pela 1ª vez em dois anos

O clima macroeconómico é hoje marcado pela alta inflação e pela subida de juros nos créditos habitação. Mas nem mesmo isso trava, de uma forma geral, a compra de casa pelas famílias com financiamento bancário. O montante total de empréstimo habitação continua a crescer anualmente (+4,6% em agosto de 2022). Mas o Banco de Portugal (BdP) destaca que esta foi a “primeira vez desde outubro de 2020 que estes empréstimos registaram um abrandamento”.

Prestação da casa: ano do contrato e valor em dívida determinam subida

O clima económico europeu está dominado pela inflação. E para a travar o Banco Central Europeu (BCE) subiu as taxas de juro diretoras, uma decisão que desencadeou uma escalada da Euribor e, por conseguinte, uma subida das prestações da casa da maioria das famílias portuguesas, já que cerca de 90% tem créditos habitação com taxa variável. Mas a subida das taxas Euribor não impacta todos os empréstimos habitação de taxa variável da mesma forma, já que depende do ano do contrato e do valor já pago. Explicamos tudo tendo por base simulações.

Prestação da casa atinge nível mais elevado desde 2009

Com os juros a subir à medida que crescem as taxas Euribor, as prestações da casa estão a ficar mais caras. É mesmo isso que mostram os dados do Instituto Nacional de Estatística (INE), publicado esta terça-feira, dia 20 de setembro: a prestação da casa dos últimos 12 meses atingiu os 388 euros em agosto, a mais elevada desde fevereiro de 2009. Já as prestações dos últimos três meses alcançaram o maior valor alguma vez registado, de 445 euros.

Qual é o crédito habitação mais indicado para cada orçamento familiar?

É comum recorrer ao financiamento bancário para adquirir habitação em Portugal. E uma das principais dúvidas que surgem é saber qual é a casa que se pode comprar. Isso vai depender em larga medida do valor que o banco está disposto a emprestar.

Subida da Euribor: Bankinter dá tiro de partida com redução de spread

Mesmo num contexto de alta inflação e de subida dos juros, as famílias continuam a recorrer ao financiamento bancário para comprar casa em Portugal. Quem o diz são os dados do próprio Banco de Portugal (BdP): só nos primeiros sete meses de 2022 foram concedidos 8.630 milhões de euros em novos créditos habitação no país. E quando a procura está em alta e os juros sobem à boleia da Euribor, os bancos usam estratégias para atrair mais clientes. É aí que entra a redução dos spreads. E já houve um banco que deu o tiro de partida nesta corrida: o Bankinter, que oferece agora um spread mínimo de 0,85%.

Preço das casas vai cair até 9% com subida de juros - antecipa BCE

O Banco Central Europeu (BCE) estima que os preços da habitação no conjunto dos países da Zona Euro registem uma descida de até 9% nos próximos dois anos, fruto da subida das taxas de juro no crédito habitação. Isto porque “a dinâmica do mercado imobiliário é muito sensível às taxas d

Apoios ao crédito habitação: BE quer taxar lucros excessivos da banca

Para atenuar a inflação que se faz sentir nos bolsos dos portugueses, o Governo socialista apresentou na semana passada um pacote de medidas. Mas não incluiu apoios dirigidos às famílias que estão, hoje, a pagar prestações da casa cada vez mais elevadas, por via da subida dos juros.

Crédito habitação: apoio às famílias “é provável”, diz António Costa

A maioria dos portugueses que comprou casa tem crédito habitação de taxa variável e está, hoje, a deparar-se com uma dificuldade: os juros estão a subir à boleia da Euribor tornando as prestações da casa mais caras, num momento em que o custo de vida está a aumentar por via da inflação e dos altos c

Euribor a 2% até ao final do ano? Prestação sobe entre 10% e 17%

A era dos empréstimos habitação mais baratos de sempre chegou ao fim e deu lugar a tempos de instabilidade. As taxas Euribor abandonaram o terreno negativo e estão a subir a grande velocidade para todos os prazos, encarecendo a prestação da casa nos contratos com taxa variável.

Prestação da casa a subir: como evitar perder a casa para o banco?

Comprar uma casa é, para muitos, o sonho de uma vida e implica um elevado esforço: anos a trabalhar e a poupar para ter o dinheiro para a entrada da casa, suportar outros encargos na aquisição e associados ao crédito habitação. E o pior cenário para uma família é perder a casa para o banco

BCE sobe juros em 75 pontos base: qual o impacto no crédito habitação?

O Banco Central Europeu (BCE) voltou a subir as taxas de juro diretoras esta quinta-feira, dia 8 de setembro. Depois de em julho ter subido pela primeira vez em 11 anos estas taxas em 50 pontos base, o regulador europeu decidiu, desta vez, aumentar os juros em 75 pontos base. E tudo indica que este não será o último aumento, já que estão previstas outras subidas dos juros em 2022 para combater a inflação, que ultrapassa os 9% na Zona Euro. Esta decisão traz consequências para a economia europeia, que serão sentidas, sobretudo, no custo dos créditos habitação e no financiamento público e empresarial. Mas também traz aspetos positivos para quem tem poupanças no banco, dado que tornará os depósitos a prazo mais rentáveis do que nunca.

BCE anuncia subida das taxas de juro em 75 pontos base

O Banco Central Europeu (BCE) anunciou hoje que decidiu aumentar em 75 pontos base as suas três taxas de juro diretoras, o segundo aumento consecutivo deste ano.A taxa de juro das principais operações de refinanciamento passa de 0,50% para 1,25%, a taxa aplicável à facilidade permanente de cedência

Taxa mista no crédito habitação: Abanca oferece juros fixos de 1,60%

A corrida pela compra de casa com recurso ao crédito habitação continua.

Euribor em máximos de 2012: prestação da casa mais alta em setembro

A era dos juros negativos acabou e a prestação da casa está a subir, mês após mês, para as famílias.

Juros no crédito habitação dão maior salto desde 2003

A escalada das Euribor, que saíram de terreno negativo e não têm parado de subir, desde que o Banco Central Europeu decidiu rever em alta as taxas diretoras, está a ter efeitos práticos no mercado de crédito habitação em Portugal.

Quantos titulares pode ter um empréstimo para comprar casa?

Os titulares e o seu perfil são um dos aspetos mais importantes a ter em conta na hora de firmar um crédito habitação. Se estás em vias de pedir um empréstimo para a compra de casa será relevante que saibas quem são, quantos podem ser e que condições são dadas pelos bancos.