A pesquisa encontrou 3055 resultados

Resultados da pesquisa

Hoje, vive-se um momento em que incerteza é a palavra de ordem, dentro e fora do país. Ninguém sabe ao certo quando se vai atingir o pico da inflação, até que patamar os juros podem subir, como vai evoluir a crise energética ou até onde a guerra da Ucrânia poderá escalar. A somar a este contexto, juntou-se uma nova variável de instabilidade no plano nacional: uma polémica revisão constitucional, 17 anos depois de se realizar a última em 2005. Lançado pelo Chega, o processo conta com propostas de alteração à Constituição Portuguesa de todos os oito partidos com assento parlamentar.

O Presidente da República, Marcelo Rebelo de Sousa, alertou esta segunda-feira (28 de novembro de 2022) para um 2023 “cheio de incertezas”, considerando que o próximo ano “vai ser muito mais difícil” do que 2022, devido à guerra na Ucrânia e ao aumento da inflação e das taxas de juro.

A resposta das famílias portuguesas à alta taxa de inflação e à subida de juros por parte do Banco Central Europeu (BCE), que está a contribuir para o aumento das taxas Euribor e, consequentemente, da prestação do crédito habitação, parece estar a ser dada. O montante total de crédito habitação concedido aos particulares está a desacelerar e, ao mesmo tempo, os depósitos estão a aumentar, naquela que será uma forma de tentar aumentar as poupanças.

Já foi publicado em Diário da República o diploma que vem estabelecer novas regras de renegociação do crédito habitação. E, na sua aplicação, os bancos têm um papel importante, já que caberá às instituições bancárias avaliar o efeito da subida dos juros nos orçamentos familiares. A ideia é antecipar, tanto quanto possível, qualquer situação de risco de incumprimento que possa decorrer do agravamento da taxa de esforço. Para já, os bancos têm demonstrado abertura em aplicar o novo decreto-lei. Mas se não o fizerem estão sujeitos a pagar multas que podem ascender aos 1,5 milhões de euros.

As famílias que estão a sentir as prestações da casa subir a toda a velocidade à boleia da Euribor já podem renegociar o crédito habitação sem quaisquer custos até ao final de 2023. Isto porque já está em vigor o diploma que traz novas regras de renegociação dos créditos habitação de taxa variável até 300 mil euros. Mas como funciona? E quais são as suas vantagens e desvantagens? O idealista/news analisou à lupa o novo decreto-lei e responde a todas as questões.

Os preços das casas em Portugal continuam a aumentar, mas começa a haver indicadores que mostram que poderão vir a baixar. Dados recentes do Instituto Nacional de Estatística (INE) indicam, de resto, que houve uma desaceleração da evolução dos preços medianos das casas em sete concelhos, nomeadamente em Lisboa. Os analistas do BPI consideram que este cenário pode manter-se nos próximos tempos, antevendo que os “preços estabilizem” até final do ano e que haja em 2023 uma “correção do mercado”, com os valores a recuarem 1,5%.

O Orçamento do Estado para 2023 (OE2023) obteve luz verde na semana passada e traz um conjunto de medidas que vão fazer diferença na vida das famílias já no próximo ano. Como? Ao congelar os preços dos passes para os transportes públicos, ao limitar a subida de rendas e das contas de energia, ao aliviar a pressão das subidas de juros no crédito habitação e ao apoiar os jovens, por via de reduções de IRS e de subsídios para o arrendamento de habitação. Mas o que muda, em concreto, na habitação e imobiliário já em 2023? O idealista/news analisou o OE2023 e explica tudo.

O PS na Câmara Municipal de Lisboa vai votar contra a isenção do pagamento do Imposto Municipal sobre as Transmissões Onerosas de Imóveis (IMT) para jovens até aos 35 anos que comprem casa até ao valor de 250.000 euros. Esta era uma das propostas de Carlos Moedas, presidente da autarquia (PSD/CDS-PP), que governa sem maioria absoluta. Em alternativa, os socialistas irão propor a criação do Subsídio de Arrendamento Jovem, anunciou esta sexta-feira (25 de novembro de 2022) o partido.

A maior parte dos dirigentes da Reserva Federal norte-americana (Fed), durante a última reunião de política monetária, manifestaram-se a favor de reduzir a dimensão das subidas da taxa de juro de referência nos EUA, que se encontra atualmente em 4%. Essa última subida, recorde-se, aconteceu no início de novembro e foi de 75 pontos percentuais, o que sucedeu pela quarta vez consecutiva. Também o Banco Central Europeu (BCE) admite fazer uma pausa na subida de juros, caso haja uma recessão prolongada.

Hoje, só os empréstimos da casa assinados até 2011 podem abater os juros no IRS, dentro de limites bem definidos.

A vereadora da Habitação na Câmara de Lisboa vai voltar a propor um programa especial de renda acessível dirigido a quem vive ou tenha residido nos últimos 10 anos na cidade, proposta anteriormente chumbada pela oposição.

A subida da Euribor para todos os prazos afeta particularmente os portugueses, já que cerca de 90% dos contratos de crédito habitação são de taxa variável. E o próprio Banco de Portugal (BdP) alerta que, com a subida das taxas de juro, a prestação da casa, em termos médios, poderá aumentar 92 euros até ao final de 2023. O que o regulador português também diz é que haverá uma em cada dez famílias que vão ter taxas de esforço superiores a 40% já no próximo ano.

A elevada incerteza das projeções económicas, a potencial perda de rendimento das famílias por via da alta inflação e aumentos adicionais das taxas de juro nos créditos habitação poderão ter efeitos no mercado residencial, reduzindo a procura de casas para comprar e, por conseguinte, os preços das habitações, conclui o Banco de Portugal (BdP) no Relatório de Estabilidade Financeira de novembro de 2022, esta quarta-feira publicado. Além disso, todos estes fatores terão impacto ainda nas finanças das famílias, em especial das mais vulneráveis, aumentando o risco de incumprimento bancário.

Muito mudou em dez anos, sobretudo, o modo de viver em Portugal. Agora, há mais 18% de pessoas que vivem sozinhas nas suas casas, mostram os dados dos Census 2021 publicados esta quarta-feira pelo Instituto Nacional de Estatística (INE). O aumento de famílias constituídas por só uma pessoa incentiva o mercado residencial a adaptar a sua oferta, colocando mais casas no mercado com apenas um quarto ou estúdios, por exemplo. Mas quais são as principais tendências na habitação identificadas em 2021? O idealista/news explorou os dados definitivos dos Census 2021 e explica tudo.

O mercado imobiliário nos EUA vive momentos de incerteza. A Reserva Federal (Fed) fez o sexto aumento consecutivo nas taxas de juros este ano para conter a inflação no país. No início de novembro, o preço oficial do dinheiro voltou a subir 0,75 pontos percentuais, deixando-o entre 3,75 e 4%, o nível mais alto desde 2008.

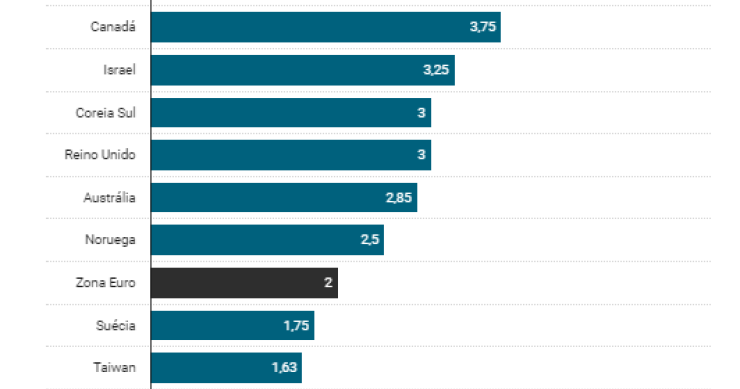

As taxas de juro diretoras estão a subir um pouco por todo o mundo, numa tentativa dos vários bancos centrais fazerem face à subida generalizada da inflação. Os mais recentes a fazê-lo foram o Banco Central da Islândia e o Banco da Reserva da Nova Zelândia, que voltaram a subir as taxas de juro diretoras, para 6% e 4,25%. Um valor bem acima das praticadas pelo Banco Central Europeu, que se encontram, para já, nos 2%.

Em Portugal, a grande maioria dos contratos de crédito habitação são de taxa variável (mais de 90%). Isto quer dizer que as famílias veem os juros a aumentar sempre que há revisões das taxas Euribor, a que estejam indexados. Os dados mais recentes do INE espelham esta realidade: a taxa de juro implícita no conjunto dos empréstimos habitação fixou-se em 1,328% em outubro, o valor mais elevado desde janeiro de 2015. E a subida dos juros nos últimos meses tem levado a um “aumento significativo” do valor médio da prestação da casa, que se situou nos 279 euros em outubro. É preciso recuar ao início de 2012 para encontrar uma prestação da casa tão elevada.

A nível mundial, os bancos centrais estão empenhados em subir as taxas de juro para conter a procura e baixar a alta inflação que se faz sentir. Mas há vários Governos que estão a preparar medidas em sentido contrário, dando mais apoios às famílias para não perderem poder de compra, o que pode alimentar ainda mais o ciclo inflacionista. A solução? Segundo o Fundo Monetário Internacional (FMI), a política monetária dos bancos centrais e a política orçamental dos Governos têm de “demonstrar alinhamento”, já que ambos têm um papel importante na redução da inflação.

O governo espanhol avançou com um pacote de medidas negociadas com as associações de bancos para aliviar o pagamento de empréstimos habitação por famílias especialmente afetadas pela subida das taxas de juro. O acordo com a banca, aprovado num Conselho de Ministros, é aplicável a um universo superior a um milhão de famílias, que representam quase um terço dos 3,7 milhões de hipotecas indexadas à taxa Euribor, com juros variáveis, segundo o executivo espanhol.

A Organização para a Cooperação e Desenvolvimento Económico (OCDE) prevê que o crescimento económico português abrande de 6,7% este ano para 1% em 2023 e 1,2% em 2024, situando-se a inflação nos 8,3% em 2022, 6,6% em 2023 e 2,4% em 2024.